QBNK Holding AB (publ) släpper bokslutkommuniké för 2022.

Översikt för koncernen

Perioden 1 januari - 31 december

Rörelsens intäkter uppgick till: 34,5 (35,6) MSEK

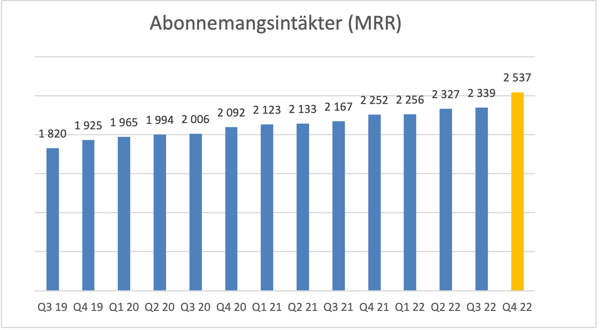

Abonnemangsintäkternas (MRR) ingångsvärde januari 2023: 2 537 (2 252) TSEK

Rörelseresultatet (EBIT) uppgick till: -14,7 (-5,7) MSEK med en rörelsemarginal om -42,7 (-16,1)%

Resultatet efter skatt uppgick till: -11,7 (-4,6) MSEK

Kassaflödet från den löpande verksamheten uppgår till -10,2 (-8,4) MSEK

Perioden 1 oktober - 31 december

Rörelsens intäkter uppgick till: 9,6 (8,3) MSEK

Rörelseresultatet (EBIT) uppgick till: -3,5 (-4,0) MSEK med en rörelsemarginal om -37,0 (-47,7)%

Resultatet efter skatt uppgick till: -2,9 (-2,8) MSEK

Kassaflödet från den löpande verksamheten uppgår till -5,1 (-3,6) MSEK

Väsentliga händelser under rapporttiden

Perioden 1 januari – 31 december

Totala återkommande abonnemangsintäkter uppgår till 27.8 MSEK, vilket är en ökning med 8 % jämfört med motsvarande period 2021.

Abonnemangsintäkternas andel av nettoomsättningen under perioden uppgår till 81 %.

Rörelsens intäkter minskar med 3 % jämfört med föregående år.

Bolaget har under perioden genomfört en företrädesemission vilken avslutades i juni. Genom emission av 2 437 800 aktier har antalet aktier ökat till 9 751 200 aktier. Bolagets aktiekapital ökade samtidigt med 292 536 kronor till 1 170 144,04 kronor. Bolaget tillfördes 16.1 MSEK i emissionslikvid före emissionskostnader som uppgick till 0.7 MSEK.

Perioden 1 oktober – 31 december

Totala återkommande abonnemangsintäkter uppgår till 7.3 MSEK, vilket är en ökning med 9% jämfört med motsvarande period 2021.

Abonnemangsintäkternas andel av nettoomsättningen under perioden uppgår till 76%.

Rörelsens intäkter ökar för perioden med 15% jämfört med motsvarande period 2021.

Väsentliga händelser efter rapportperiodens utgång

Inga händelser har noterats efter rapportperiodens utgång.

VD har ordet

Spännande framtidsutsikter.

Det har snart gått ett halvår sedan jag tillträdde som VD på QBank och när jag blickar tillbaka på 2022 och de senaste månaderna så är det med engagemang och stark framtidstro som vi går in i 2023.

När vi klev in i 2022 var vi i full gång med att stärka upp bolaget med nödvändiga funktioner för att fortsätta tillväxtsatsningen som påbörjats under 2021. Detta är ett arbete som präglat stora delar av året och vi har under 2022 gjort det grundjobb som krävs för att nå önskvärda resultat. Vi har stärkt upp samtliga delar inom verksamheten och arbetar proaktivt i alla led med att tillgodose behoven hos vår Target Customer Profile (TCP).

Som så många andra bolag så blev även vi påverkade av det förändrade finansieringsklimatet under 2022 och vi tog därför under hösten fram en justerad plan med något större kostnadskontroll som skall säkerställa att de medel vi tog in via företrädesemissionen våren 2022 skall räcka för att ta bolaget till lönsamhet igen. Vi följer nu denna plan och jag upplever idag att vi har en bättre effektivitet i organisationen och ett motiverat team på plats där alla arbetar mot gemensamma mål.

När det gäller våra rapporterade siffror så beror det negativa resultatet och kassaflödet på den nämnda tillväxtsatsningen och dessa siffror kommer enligt plan vara fortsatt negativa under en tid framöver. Vår plan är att arbetet vi gör kommer resultera i en accelererande MRR (Monthly Recurring Revenue) vilken successivt kommer äta upp driftsunderskottet och återigen ta oss till svarta siffror. MRR:en växer och har gjort det kvartal för kvartal under de senaste åren.

Som konsekvens av vårt fokus på Enterprise-kunder är säljcyklerna förhållandevis långa och komplexa och våra kunder önskar ofta integration med sina andra system. 12–24 månader är inte en ovanlig längd på säljcykeln mot detta kundsegment och en betydande del av vår tillväxt sker genom att erbjuda existerande kunder fler tjänster över tid. Vi har under fjärde kvartalet fått förmånen att hälsa bland andra Lantmännen välkomna som kunder - något vi är stolta över. Vi har under fjärde kvartalet även gjort ett 20-tal merförsäljningar till existerande kundbas och fått utökat förtroende från S&P, Coop Norge med flera. Vi har även avslutat några samarbeten med kunder som faller utanför ramen för vår TCP. Vår MRR-tillväxt netto är 198 TSEK under kvartalet inkluderat indexhöjning för 2023 (från 2 339 TSEK till 2 537 TSEK). NRR (Net Revenue Retention) inom vårt kärnsegment (TCP) ligger på 120% för perioden 1 jan 2022 -1 jan 2023 och churn inom samma segment är nästintill obefintlig.

Abonnemangsintäkternas ingångsvärde (Monthly Recurring Revenues (MRR)) påföljande månad.

Den globala DAM-marknaden är gigantisk och förväntas ha en årlig tillväxttakt på omkring 15 % enligt samstämmiga bransch- och marknadsrapporter. QBNK är en av de främsta aktörerna i Norden inom det segment som vi verkar. DAM-lösningarna går från att vara Martech drivna till mer generella verksamhetssupporterande lösningar där DAM även inkluderar produkt- och annan utbudsinformation för andra operativa syften än marknadsföring. Min bedömning är att QBNK´s produkt står sig stark i den behovsbilden och att vi är duktiga på att leverera komplexa och integrerade lösningar mot Enterprise-segmentet.

Vi är idag 25 anställda och jobbar på för fullt med att kapitalisera på det vi byggt med de resurser vi har. Lönsamhet ska uppnås utan att ytterligare kapital behöver tillföras. Vi kommer fortsätta arbeta enligt vår övergripande strategi, plan och fokusområden som vi tidigare skrivit om för att maximera bolagets potential.

Jag vill avslutningsvis rikta ett tack till teamet, styrelsen och ägarna för förtroendet att leda QBNK. Jag är entusiastisk om våra möjligheter och vad vi avser åstadkomma framöver. Tillsammans har vi påbörjat resan med att ta bolaget till nya nivåer och jag tror och hoppas vi kommer ha ännu fler kunder och aktieägare med oss framöver.

Stockholm den 15:e februari 2022.

Anna Gomes

VD QBNK Holding AB

FINANSIELL UTVECKLING

Intäkter och kostnader

Koncernens abonnemangsintäkter under perioden 1 januari – 31 december 2022 uppgår till 27,8 (25,7) MSEK och de projektrelaterade intäkterna uppgår för samma period till 6,4 (9,8) MSEK. Övriga intäkter uppgår till 0,2 (0,1) MSEK.

All produktutveckling kostnadsförs löpande.

Rörelseresultat

Rörelseresultatet (EBIT) för perioden uppgår till -14,7 (-5,7) MSEK.

Finansiell ställning och likviditet

Koncernens likvida medel uppgick den 31 december 2022 till 13 827 (8 662) TSEK. Soliditeten uppgick till 31 (47)%. Koncernens egna kapital uppgick till 12 249 (8 472) TSEK.

Kassaflödet från den löpande verksamheten uppgick under perioden till –10 186 (-8 448) TSEK.

Investeringar

Koncernen har under perioden 1 januari – 31 december 2022 inte investerat i materiella anläggnings-tillgångar.

Kort om QBNK Holding AB (publ)

QBNK Holding AB (publ) erbjuder företag, organisationer och myndigheter den molnbaserade produkten QBank samt tjänster inom Digital Asset Management (DAM). Bolaget är specialiserat på hantering av stora filer som bilder, filmer, presentationer och marknadsmaterial samt integration med andra system och lösningar.

Kortnamnet för aktien är: QBNK

ISIN-kod för bolagets aktie är: SE0007278726

Ytterligare information avseende bolaget finns på www.qbankdam.com

För mer information kontakta:

Anna Gomes, VD QBNK Holding AB (publ)

Tel: 08-459 99 00, E-post: anna.gomes@qbank.se